팔란티어 주가 예측 – 5년 후 전망은? 📈

팔란티어(Palantir Technologies, PLTR)는 AI와 빅데이터 분석 분야에서 주목받는 기업으로, 향후 5년간의 주가 전망에 대한 관심이 높습니다. 다양한 분석 기관들의 예측을 종합하여, 2025년부터 2030년까지의 주가 흐름을 살펴보겠습니다.

📊 2025년 주가 예측

CoinCodex: 2025년 팔란티어 주가는 $61.90에서 $73.93 사이에서 거래될 것으로 예상되며, 평균 가격은 약 $68.49로 추정됩니다. 이는 현재 주가 대비 약 3.69%의 수익률을 의미합니다. 출처

CoinPriceForecast: 2025년 말까지 주가가 $110에 도달할 것으로 예측하며, 이후 2026년에는 $150, 2029년에는 $200까지 상승할 것으로 전망합니다. 출처

🔮 2026년 이후 장기 전망

Exla Resources: 2026년 $63.95, 2027년 $87.76, 2028년 $119.86, 2029년 $169.75, 2030년 $256.89로 주가가 상승할 것으로 예측합니다. 이는 2025년 대비 2030년까지 약 5.7배의 상승을 의미합니다. 출처

WalletInvestor: 2030년 4월까지 주가가 $457.15에 도달할 것으로 예측하며, 이는 현재 주가 대비 약 4.9배의 상승을 의미합니다. 출처

📈 현재 주가 정보

- 현재 주가: $93.99

- 금일 변동: +$3.19 (+3.51%)

- 금일 고가/저가: $98.26 / $91.44

- 거래량: 91,185,377주

- 최근 거래 시각: 2025년 4월 23일 00:15 UTC

🧠 투자 시 고려사항

밸류에이션: 일부 분석가들은 팔란티어의 현재 밸류에이션이 높다고 평가하며, 이는 향후 주가 상승에 제약이 될 수 있습니다.

정부 계약 의존도: 팔란티어는 매출의 상당 부분을 정부 계약에 의존하고 있어, 정책 변화에 따른 리스크가 존재합니다.

경쟁 심화: AI 및 빅데이터 분석 시장에서의 경쟁이 심화되고 있어, 시장 점유율 유지에 대한 전략이 중요합니다.

✅ 결론

팔란티어는 향후 5년간 주가 상승 가능성이 있는 기업으로 평가되지만, 투자 시에는 밸류에이션, 정부 계약 의존도, 경쟁 심화 등의 리스크를 고려해야 합니다. 장기적인 관점에서의 투자 전략 수립이 중요합니다.

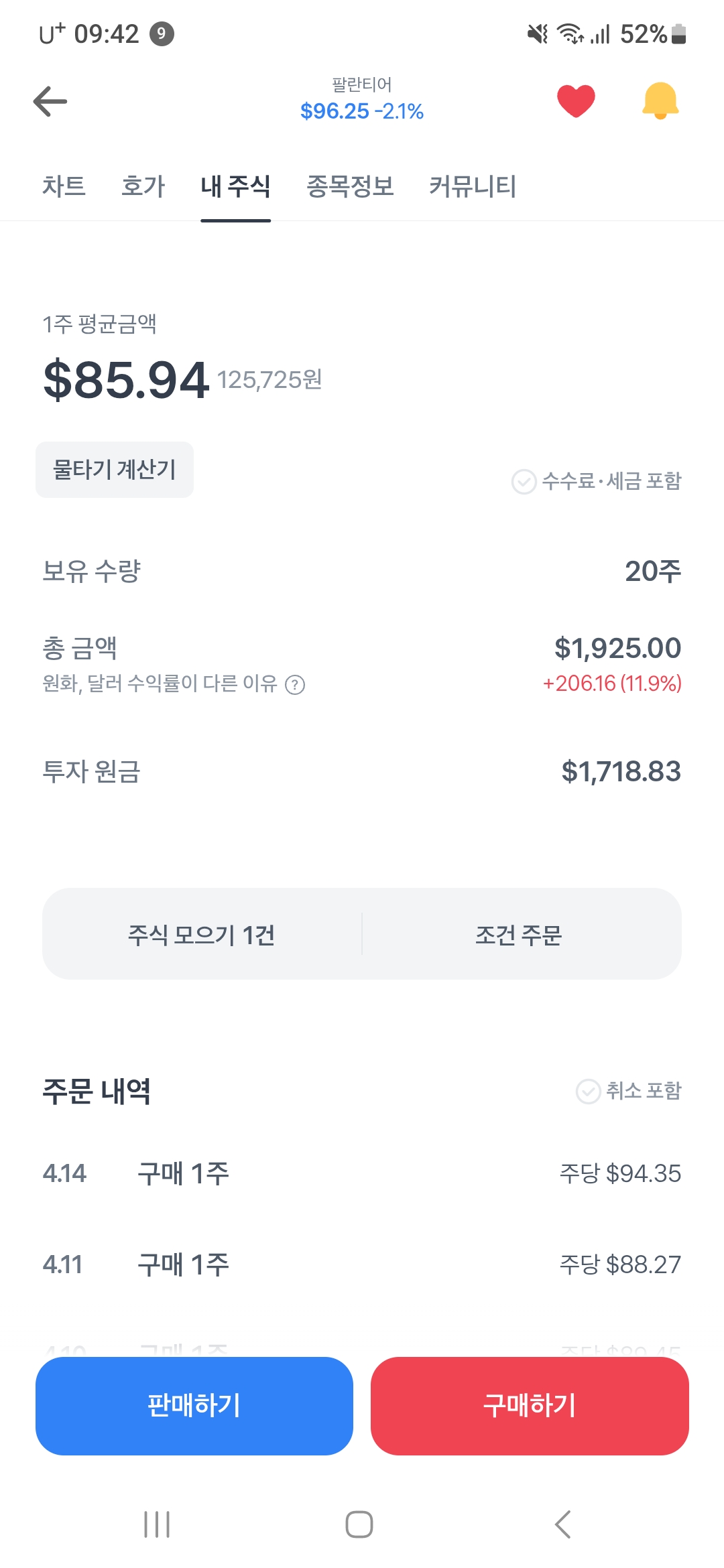

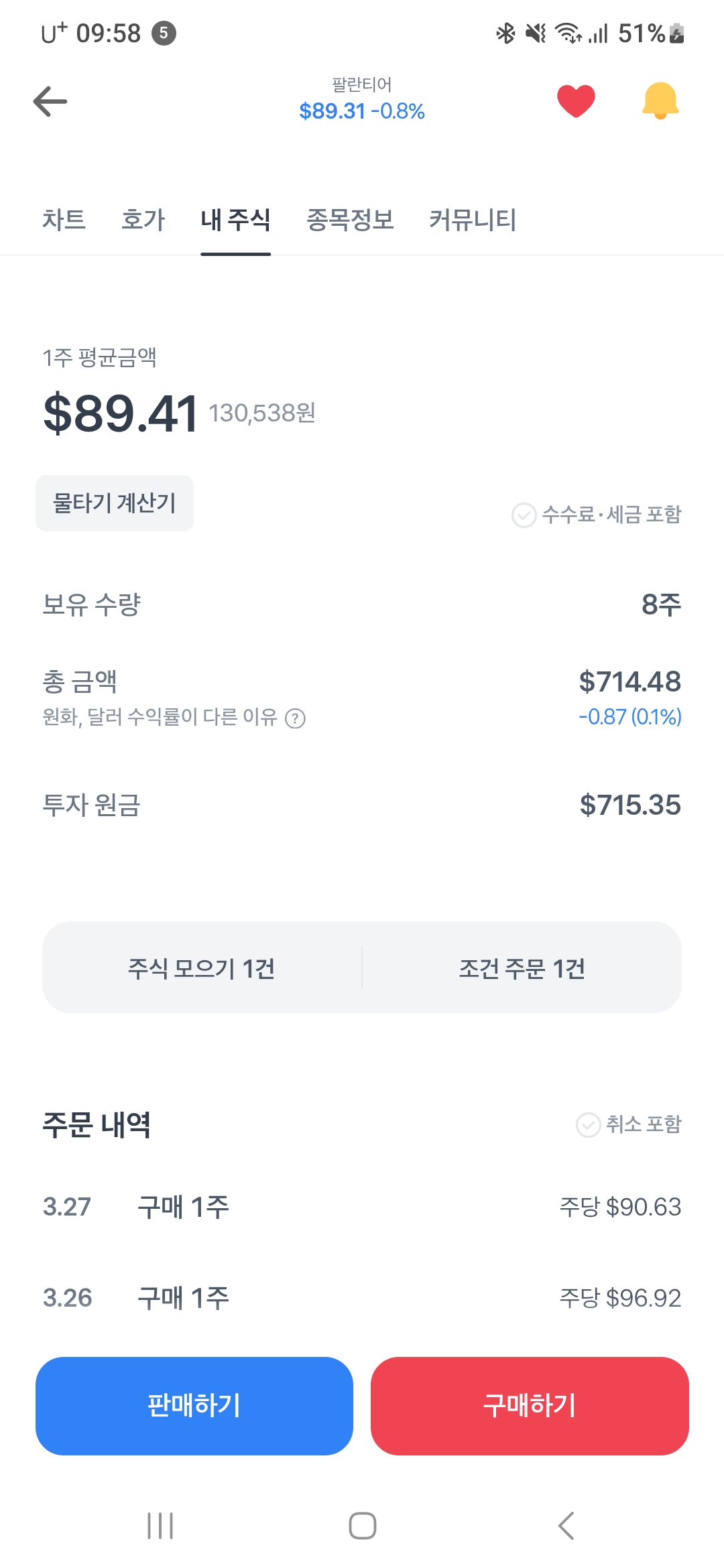

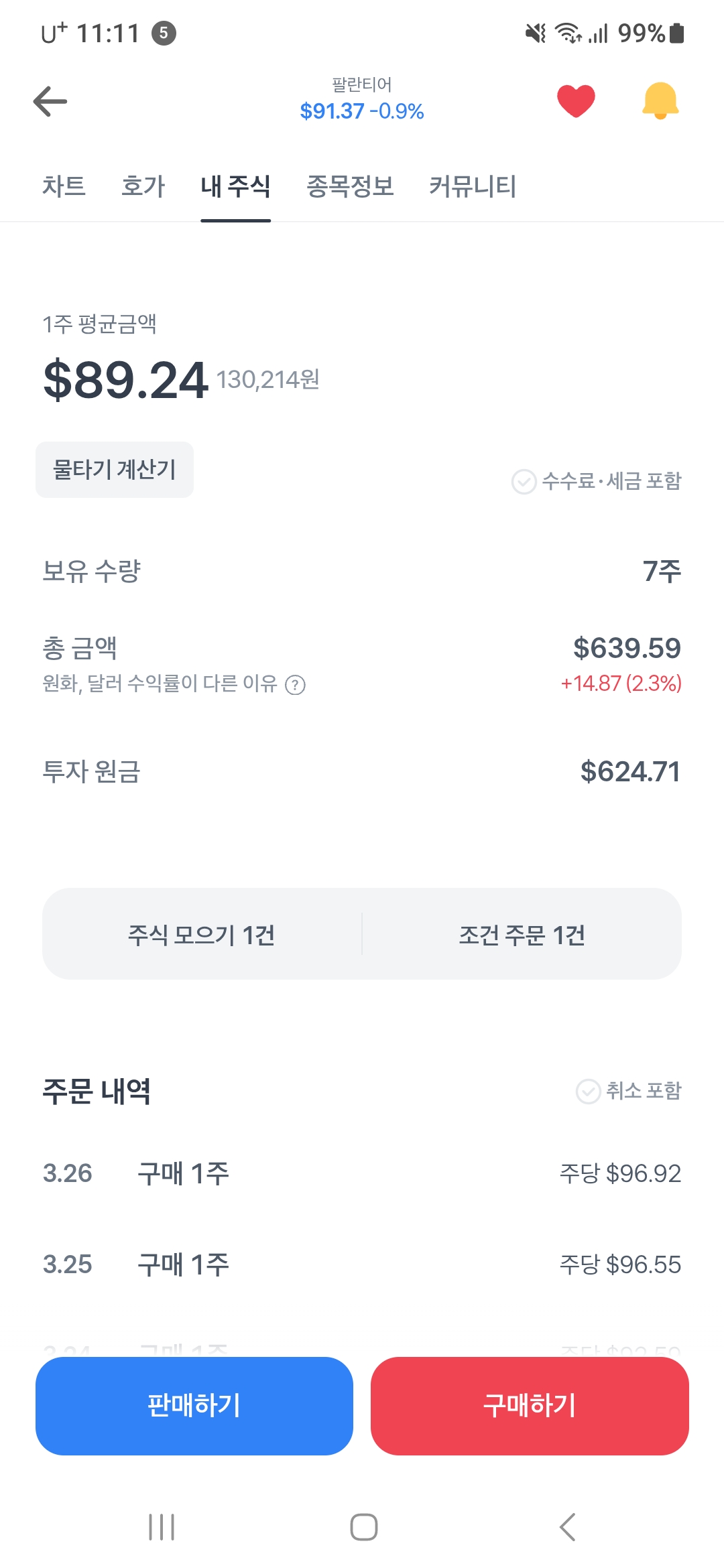

=== 매매 공개 ===

'돈버는기술 > 경제적자유 해외주식 무한매수법' 카테고리의 다른 글

| 팔란티어 데이터 보안 기술 – 신뢰할 수 있을까? (0) | 2025.04.28 |

|---|---|

| [하루 1주 매수 24회차] 팔란티어의 빅데이터 활용 사례 – 성공적인 적용 사례들 (0) | 2025.04.25 |

| [하루1주 매수 23회차] 팔란티어 데이터 분석 기술 – 기업이 주목하는 이유 (0) | 2025.04.24 |

| [하루 1주 21회] 팔란티어 투자 리스크 – 반드시 알아야 할 3가지 (0) | 2025.04.22 |

| 팔란티어 실적과 주가 – 최근 데이터로 분석하기 (0) | 2025.04.21 |

| 팔란티어 실적과 주가 – 최근 데이터로 분석하기 (0) | 2025.04.18 |

| [하루 1주 매수 19회] 팔란티어 장기 투자 vs 단기 투자 – 어떤 전략이 좋을까? (2) | 2025.04.16 |

| [하루 1주 매수 18회] 팔란티어 주식, 지금 사도 괜찮을까? (0) | 2025.04.15 |